PS:含税级距,是由纳税人负担税款的工资、薪金所得(税款从工资里扣);不含税级距,是由他人(单位)代付税款的工资、薪金所得(税款没从工资里扣).

个税起征点不变,而衣食住行的物价指数却在上涨。

两者的“叠加效应”,让不少工薪族、高薪族都感觉,交税后能存的钱越来越少。

评论:个税改革不可能让所有人都满意,关键要形成最大公约数

“搞不好我下个月的工资到手还能多点,想想有点小激动。”微信朋友圈里,一位朋友发了这样一条消息。

朋友发出这样的感慨,是因为看报道说个人所得税要改革。当然,“下个月到手工资能多点”这是不现实的。毕竟,个人所得税改革不是一下子就能完成的,需要一个过程。但毋庸置疑,大家对于个人所得税改革的动向是非常关注的。

日前有消息称,财政部税政司的所得税处近期分拆为个人所得税处和企业所得税处。对此,有专家称,这一内部机构调整,正是为了适应税制改革的推进和市场变化,将有利于加大对个税的研究,

推进个税改革。 个人所得税需要改革,关键是怎么改。这一点,业界的讨论非常多。消息称,个税改革方案总的想法是降低中低收入者的税负,适时增加如教育、养老、房贷利息等专项扣除项目,同时加大对高收入者的征收力度。

降低中低收入者税负,加大对高收入者的征收力度,那么,这里面问题又来了,中低收入者和高收入者该如何界定?不同地区的又该如何处理?这些都是改革过程中会面临的非常现实的问题。

所以,在推进个人所得税改革过程中,需要处理好多重关系。比如,坚决不能让个人所得税沦为“工资税”。

统计显示,65%的个税来自占个税缴纳群体80%的中低收入者,而占个税缴纳群体20%的高收入者,占有银行存款总量80%的比例,其缴纳的个税比例却偏低。

这与目前我国个人所得税征收的方式有关。我国现行的个人所得税制度,实行分类所得税制,它名义上是一个税种,实质上可以分为工资薪金所得、个体工商户生产经营所得、劳务报酬所得等11个征税项目,每个项目采取不同的计征办法、适用不同的税率。

与综合税制相比,分类征收方式有一个明显的缺点,就是不能完全体现税负公平。因为对不同性质的所得分项计征,难以全面、完整地体现纳税人的真实纳税能力,这就造成了收入来源多、综合收入高的人反而少纳税甚至不纳税,收入来源少、收入低的人反而纳税多的“劫贫济富”反效果。

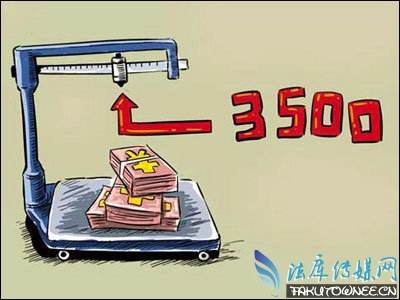

其实,个人所得税改革在我国可以算是一个老生常谈的话题,由此可见加快推进这项改革确实非常有必要。从“3500元起征点应该提高”到“个税已沦为‘工薪税",从“大学生实习报酬按20%征税太高”到刚刚被澄清为误读的“年收入12万元以上被定为高收入群体,要加税”,个人所得税这根敏感神经每次被波动,似乎都在提醒我们,只有加快这项改革,才是对所有质疑的最好回应。

(编辑:)